Índice de Contenidos

Índice de Contenidos

¿ Qué es la gestión del riesgo en trading y la gestión monetaria?

Primero que todo tenemos que saber que es la gestión del riesgo

La gestión del riesgo también se la conoce como gestión monetaria.

Es uno de los pilares del trading junto con el análisis técnico y el Psicotrading.

Para que un trader pueda ganar en el largo plazo debe llevar una buena gestión del riesgo

Según la definición de George Soros;

La gestión monetaria es una parte de la inversión que se encarga de estudiar la mejor forma de operar en Bolsa para buscar la mayor rentabilidad y controlar los riesgos.

Por ese motivo a este concepto también se le llama gestión de riesgos.

Esta rama de la inversión es una de las tres grandes ramas del estudio junto con el análisis bursátil y la psicología de trading.

✓ ¿Por qué aplicar la gestión monetaria en nuestro trading?

Debemos aplicar la gestión del riesgo por el siguiente concepto.

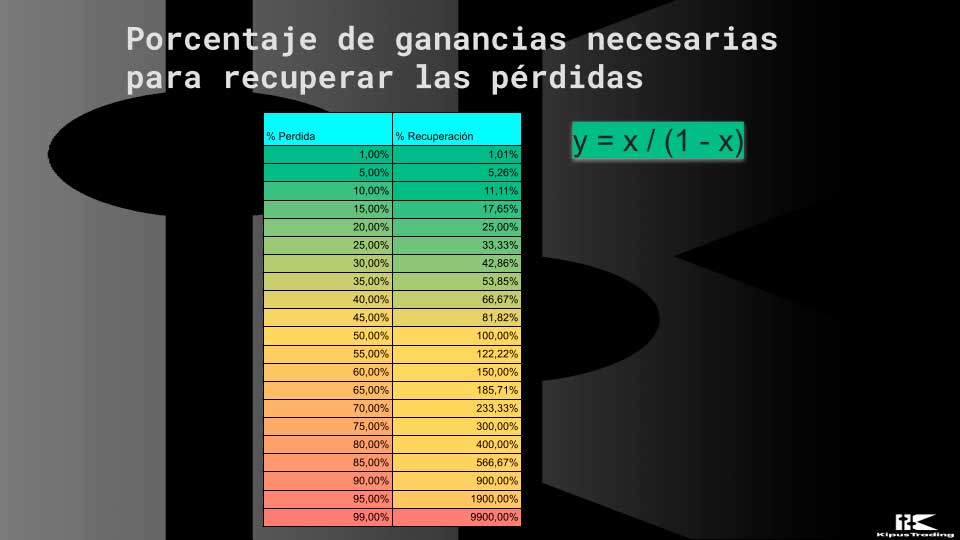

No es lo mismo que un valor suba 70% que baje un 70% ya que para recuperar necesitas casi el doble.

Esto es lo mismo con nuestra cuenta de trading.

Como podemos ver en la tabla:

Si perdemos un 1% de nuestra cuenta solo necesitamos 1,01 para recuperar el dinero.

Pero si tenemos una pérdida o un drawdown igual a 55% ya necesitamos un 100% para volver a nuestro capital inicial.

Es por esto que es muy importante la gestión del riesgo

🎯 Cómo gestionar la pérdidas consecutivas en el trading

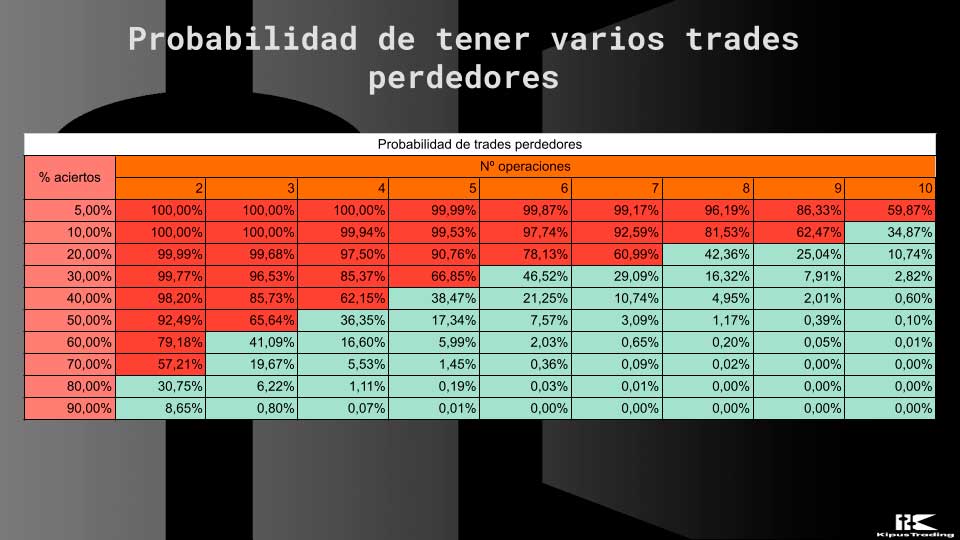

Es muy usual que tengamos varias operaciones que nos salgan mal.

que vayan en negativo

Por ejemplo si tenemos una estrategia con un ratio de acierto del 60%, eso no implica que podamos tener una serie de operaciones seguidas negativas

En esta tabla podemos ver

En este caso tendríamos un 41% de tener 3 trades negativos.

Es por eso que es importante tener una estrategia ganadora.

¿Cómo gestionar el riesgo del trading? Gestión monetaria

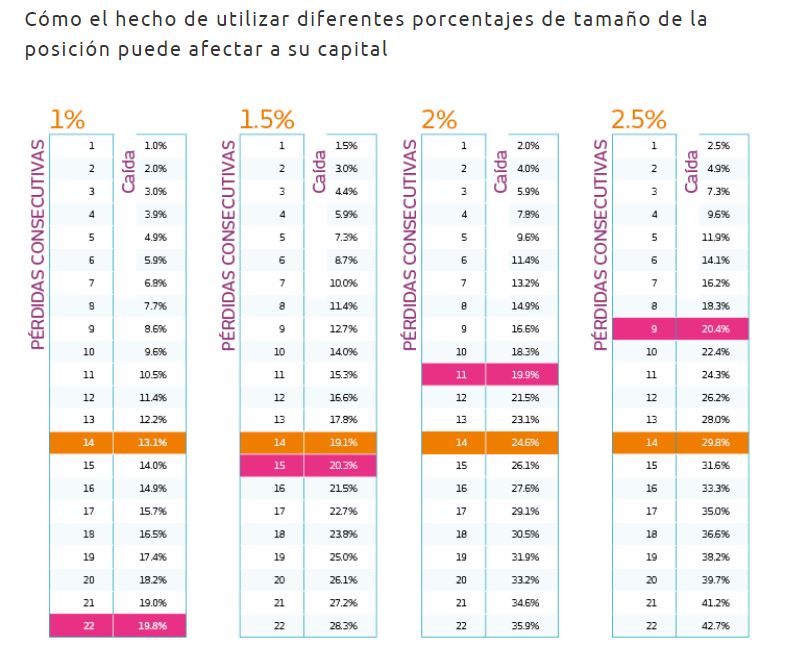

Hay muchas maneras de gestionar el riesgo por operación.

La más común es un porcentaje de pérdidas por operación.

Normalmente es entre el 1% y el 5%.

Pero el 5% esto ya sería bastante arriesgado.

En esta tabla podemos ver lo que bajaría nuestra cartera con los diferentes porcentajes de pérdida por operación.

Ejemplo de gestión monetaria en acciones penny stocks

Vamos a por un ejemplo en el caso de las acciones mejor dicho las penny stocks tenemos muchas operaciones abiertas en el mismo momento.

Normalmente el mercado es cíclico por lo que podríamos tener una racha de pérdidas.

Si tenemos un riesgo de un 5% por operación y tenemos 10 operaciones abiertas podría darse que todas las operaciones fueran mal.

En este caso estaríamos perdiendo un 50% de nuestra cartera.

Por lo que necesitamos un beneficio de un 100% para llegar a recuperar nuestro capital inicial.

Ejemplo de gestión de riesgo de una operación

Una vez explicado la teoría vamos a por un ejemplo supongamos que tenemos una de 10.000 dólares la pérdida por operaciones de un 2 por ciento .

La pérdida monetaria serían 200 dólares el número del máximo de operaciones abiertas serían 5 por tanto la máxima pérdida que tendríamos sería un 10%.

Para recuperarlo sería un 11% que necesitáramos en valor monetario serían 1000 euros pero si en vez de tener cinco operaciones abiertas tuviéramos 10 ya cambiaría sería un 20% la máxima pérdida y para recuperarlo un 25 y así si fuéramos aumentando las operaciones que pasaría pues que podríamos llegar a un 50 por ciento de posible pérdida y un cien por cien de recuperación es por eso que es muy importante el porcentaje de pérdida por operación y el número de pérdidas y el número de operaciones abiertas ya que esto es lo que hará nuestra cuenta puede bajar más o menos nada chicos

Ejemplo práctico comprar una acción Tradingview.

Para hacer el cálculo de acciones que deberíamos comprar en cada operación para tener un riesgo de un 2 %.

Ahora explicaré una herramienta muy sencilla que está en Tradingview muchos brokers también tienen este tipo de herramientas.

Vamos aquí posición larga nos ponemos primero que todo ajustamos el stop y ajustamos el take profit

Vendremos aquí a la rueda cita como podéis ver aquí ya tengo yo el 2% aplicado.

En caso contrario lo subiremos aquí pues podríamos poner el 1% el 2% lo que realmente nos interesa

Es muy importante que al mover el stop nos cambian el número de acciones a comprar

Es importante que en cada operación que hagamos la relación riesgo-beneficio sea positiva.

Recomendamos que para ir bien sea superior al 2 o 2,5 .

Debido a que cada vez que ganemos, el importe de las ganancias será superior a las veces que vayamos a perder.

Eso hará que nuestra cuenta vaya creciendo poco a poco.

Si fuera al revés no sería recomendable ya que nuestra cuenta iría decrementando.

Si tuviéramos un ratio de acierto muy muy muy alto superior al 70 % esta relación riesgo-beneficio sí que podría ser algo inferior a 1.

Ya que como nuestro ratio de acierto es alto aunque ganemos poco por operación al ganar muchas veces nuestra cuenta se incrementa.

Para swing trading recomendamos lo recomiendo es que siempre el riesgo-beneficio sea superior a 2 .

Hasta aquí el artículo de hoy

Donde hemos aprendido que es la gestión del riesgo como aplicarla

![Por qué invertir en Penny Stocks [2022]](https://kipustrading.com/wp-content/uploads/2022/04/Por-invertir-penny-stocks-500x383.jpg)